LPR迎来今年首降 助力经济持续回升向好

新华社北京6月20日电 题:LPR迎来今年首降 助力经济持续回升向好

新华社记者吴雨

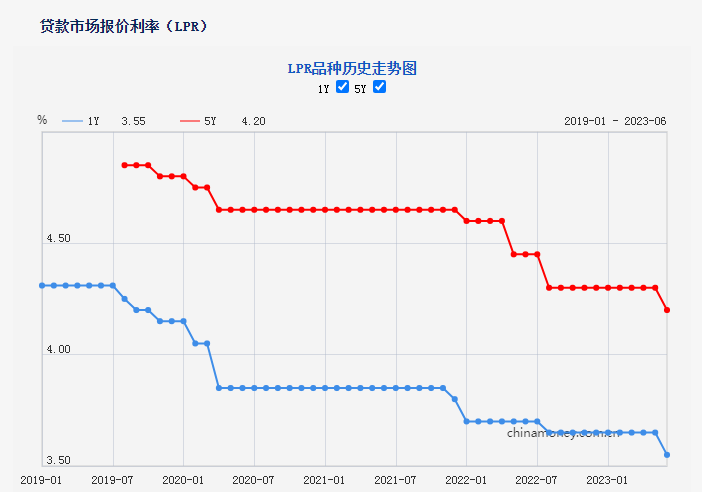

在经历9期“按兵不动”后,6月20日出炉的新一期贷款市场报价利率(LPR)迎来今年首降,1年期和5年期以上LPR双双下降10个基点。专家认为,LPR此时下降释放出积极的政策信号,有助于推动经济持续回升向好。

当日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.55%,5年期以上LPR为4.2%。这是去年8月22日两个期限LPR非对称调整后,LPR的首次调整。

中国人民银行网站截图

其实,市场对于本次LPR下降已有预期。作为LPR报价的基础,本月中期借贷便利(MLF)的中标利率较此前下降10个基点至2.65%。在此之前,6月13日中国人民银行开展了20亿元逆回购操作,中标利率也较此前下降了10个基点至1.9%;同日,中国人民银行还公布隔夜期、7天期、1个月期的常备借贷便利利率,各期利率均下降10个基点。

“央行政策利率变动会对LPR变动产生比较直接的影响。同时,报价行也会综合考虑银行成本端和贷款需求端对加点幅度进行调整。”中国民生银行首席经济学家温彬认为,近期银行负债端成本改善,为LPR下降创造了空间。

近一段时间以来,工行、农行、中行、建行、交行和邮储银行六家国有大行根据自身经营需要和市场供求变化,主动下调了部分存款挂牌利率,5年期定期存款利率降至2.5%。

“这有利于保持合理的存贷款利差,增强银行补充资本和持续支持实体经济的能力。”招联金融首席研究员董希淼分析称,今年以来宏观经济回升向好,但市场需求有所不足、内生动力有待增强,银行自身更有减少报价加点、稳住信贷投放的内在需求。

当前,外部环境更趋复杂严峻,全球贸易投资放缓等直接影响我国经济恢复进程。针对经济形势的变化,必须采取更加有力的措施,货币政策需加强逆周期调节,全力为经济恢复保驾护航。

货币政策传导路径往往通过“市场利率+央行引导→LPR→贷款利率”这一渠道来实现。上海金融与发展实验室主任曾刚认为,利率下降带动本月LPR两个品种报价下降,并会传导至企业实际贷款利率,有助于降低信贷融资成本,激发实体经济融资需求。

数据显示,5月份,我国企(事)业单位贷款增加8558亿元,其中中长期贷款增加7698亿元,是信贷增长的重要支撑。专家表示,作为中长期贷款定价的参考,5年期以上LPR下降有助于降低实体经济中长期融资成本,进一步促进中长期贷款投放。

5年期以上LPR不仅关乎企业中长期贷款,还与个人住房贷款利率相关。

温彬认为,伴随贷款重定价,LPR下降的效应将体现在居民月供上,有望提振居民的消费预期,也有助于扩大其他消费和投资,从而为扩大内需、提振经济带来一系列“正反馈”。

据中原地产首席分析师张大伟测算,以商贷金额100万元、贷款期限30年、等额本息方式还款计算,LPR下降10个基点月供可减少58.54元,总利息支出将减少约2.1万元。

利率是宏观经济的重要变量。专家表示,本月LPR下降释放了加强逆周期调节和稳定市场预期的政策信号,是稳健货币政策精准有力的体现。

6月16日召开的国务院常务会议围绕加大宏观政策调控力度、着力扩大有效需求、做强做优实体经济、防范化解重点领域风险等四个方面,研究提出了一批政策措施。会议强调,具备条件的政策措施要及时出台、抓紧实施,同时加强政策措施的储备,最大限度发挥政策综合效应。

“LPR下降有助于稳增长、降成本和提信心,后续或有更多政策出台。”温彬认为,随着货币政策传导落地,后续货币、财政、产业、就业政策等均有望逐步加码和协同发力,以促进需求进一步修复。

责任编辑:姚思寒

相关文章

“它经济”带热“宠物友好”:经济与情感的“双向奔赴”

社会综合2023-07-10 10:06:56多项经济指标加快!8月份中国经济恢复向好

社会综合2023-09-15 16:45:22雅迪将持续不断加强智能经济与实体经济的深度融合

社会综合2023-03-10 15:14:58生态赋能新经济

社会综合2022-03-17 16:26:47“清凉商品”走俏、“夜经济”升温……“夏日经济”释放消费活力

社会综合2022-08-08 08:23:00山西发展干果经济林1964万亩 “林果经济”增绿富民

社会综合2022-10-28 17:27:12数字人民币加速融入实体经济 用户畅享数字经济红利

社会综合2022-09-04 13:03:43中缅边境最大口岸城市瑞丽:从通道经济下载“流量”转型产业经济

社会综合2023-09-11 09:49:34“数字引擎”加力赋能实体经济

社会综合2022-07-11 14:06:42“新政策”能让英国经济脱困吗?

社会综合2022-11-20 08:59:16

热门评论

-

鲁山“丑且贵”的雕塑为何一路绿灯?

回答:牛郎织女雕塑到底花费多少钱,真的需要700多万吗?工程招标过程是否规范,网友质疑的未招标就开工、... -

读懂中国经济须扔掉“灰色滤镜”

新华社北京8月31日电 题:读懂中国经济须扔掉“灰色滤镜” 新华社记者樊宇 -

唱衰中国,只会在事实面前反复碰壁

新华社北京8月11日电 题:唱衰中国,只会在事实面前反复碰壁 新华社记者许苏培 樊宇 美国总统拜登当地时间1... -

遏制打压阻挡不了中国发展的步伐

联合国贸易和发展会议发布的报告显示,2022年中国吸引的外国直接投资达到创纪录的1891亿美元。今年在全球外... -

做抗洪救灾重建家园的主人

新华社北京8月9日电 题:做抗洪救灾重建家园的主人 新华社记者王立彬 当前,京津冀黑吉等省市广大干部群众...

京公网安备 11010502045281号

京公网安备 11010502045281号