“双碳”纠偏后的价值回归—易煤网2022年动力煤年度展望报告发布

2021年煤炭供需矛盾突出,宏观与产业、期货与现货、相关产业链之间共振明显,动力煤价格走出了波澜壮阔的历史性行情。

易煤北方港5500K平仓价格自2月底的最低570元/吨到10月中旬的最高点2500元/吨,上涨1930元/吨,涨幅高达339%,并在10月下旬到12月底,急速下跌至789元/吨,跌幅达68%,这种极端行情历史罕有。动力煤期货行情也演绎到极致,特别是在21年10月份,动力煤期货从连续涨停到连续跌停,波动率创出历史之最,并且,随着煤炭供需的持续紧张,全国大面积停电限电,动力煤作为大宗市场锚点的作用首次得到凸显。

2021年,动力煤行情这种历史性的波动,给动力煤行业从业者难得的研究学习样本,值得每一个业内人士去思考、总结、归纳,为日后的工作提供依据。

数说市场,预见未来。在此背景下,易煤资讯《动力煤2022年展望报告:“双碳”纠偏后的价值回归》以全面、专业的视角回顾与剖析2021年动力煤市场,解密未来动力煤发展态势。

易煤资讯是易煤网推出的行业互联网资讯平台,它通过多维资讯、行研报告、指数信息、互动交流等全方位一体化的资讯展示,行研沙龙,行业调研等线上线下结合方式,为行业的研究者,煤炭从业者等全产业链的用户带来专业的信息服务。目前构建了全面的增值服务报告体系,年均原创报告1000+篇,已为发改委价格司和多家知名煤企、电厂提供研究周报和月报服务。

2022年动力煤行业怎么掘金,怎么避雷?易煤资讯《动力煤2022年展望报告》是一本关于动力煤的摩斯密码,煤炭圈的必读刊物:

2021年后

2022年动力煤产能核增能否落地?

2022年宏观承压下需求能否保持高速增长?

“双碳”纠偏将如何体现?

电力市场改革又会怎样拉开序幕?

动力煤的市场格局又将出现哪些变化?

动力煤的市场驱动又将如何演绎?

……

2022年的动力煤“问题”,易煤资讯在《动力煤2022年展望报告》中都做了深入的探讨和阐述,为企业经营决策提供参考依据。

年报概览:

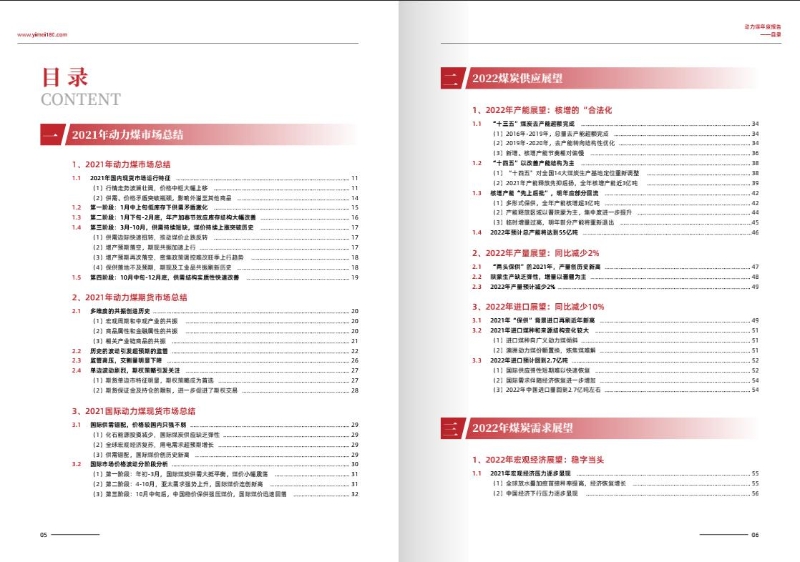

易煤资讯年报详情目录:

一、2021年动力煤市场总结

1、2021年国内动力煤现货市场总结

1.1,2021年国内现货市场运行特征

(1)行情走势波澜壮阔,价格中枢大幅上移

(2)供需、价格矛盾突破瓶颈,影响外溢至其他商品

1.2,第一阶段:1月中上旬低库存下供需矛盾激化

1.3,第二阶段:1月下旬-2月底,年产加春节效应库存结构大幅改善

1.4,第三阶段:3月-10月,供需持续短缺,煤价持续上涨突破历史

(1)供需边际快速扭转,推动煤价止跌反转

(2)增产预期落空,期现共振加速上行

(3)增产预期再次落空,密集政策调控难改旺季上行趋势

(4)保供落地不及预期,期现及工业品共振刷新历史

1.5,第四阶段:10月中旬-12月底,供需结构实质性快速改善

2、2021年动力煤期货市场总结

2.1,多维度的共振创造历史

(1)宏观周期和中观产业的共振

(2)商品属性和金融属性的共振

(3)相关产业链商品的共振

2.2,历史的波动引发超预期的监管

2.3,监管高压,交割量明显下降

2.4,单边波动剧烈,期权策略引发关注

(1)期货单边市特征明显,期权策略成为首选

(2)期货保证金及持仓的限制,进一步促进了期权交易

3、2021国际动力煤现货市场总结

3.1,国际供需错配,价格较国内只强不弱

(1)化石能源投资减少,国际煤炭供应缺乏弹性

(2)全球宏观经济复苏,用电需求超预期增长

(3)供需错配,国际煤价价格创历史新高

3.2,国际市场价格波动分阶段分析

(1)第一阶段:年初-3月,国际煤炭供需大抵平衡,煤价小幅震荡

(2)第二阶段:4-10月,亚太需求强势上升,国际煤价连创新高

(3)第三阶段:10月中旬后,中国稳价保供强压煤价,国际煤价迅速回落

二、2022煤炭供应展望

1、2022年产能展望:核增的“合法化”

1.1,“十三五”煤炭去产能超额完成

(1)2016年-2019年,总量去产能超额完成

(2)2019年-2020年,去产能转向结构性优化

(3)新增、核增产能节奏相对偏慢

1.2,“十四五”以改善产能结构为主

(1)“十四五”对全国14大煤炭生产基地定位重新调整

(2)2021年产能释放先抑后扬,全年核增产能近3亿吨

1.3,核增产能“先上后批”,明年应部分回流

(1)多形式保供,全年产能核增超3亿吨

(2)产能释放区域以晋陕蒙为主,集中度进一步提升

(3)临时增量过高,明年部分产能将重新退出

1.4,2022年预计总产能将达到55亿吨

2. 2022年产量展望:同比减少2%

2.1,“两头保供”的2021年,产量创历史新高

2.2,陕蒙生产缺乏弹性,增量以晋疆为主

2.3,2022年产量预计减少2%

3、2022年进口展望:同比减少10%

3.1,2021年“保供”背景进口再刷近年新高

3.2,2021年进口煤种和来源结构变化较大

(1)进口煤种向广义动力煤倾斜

(2)澳洲动力煤份额置换,炼焦煤难解

3.3,2022年进口预计回到2.7亿吨

(1)国际供应弹性短期难以快速恢复

(2)国际需求伴随经济恢复进一步增加

(3)2022年中国进口量回到2.7亿吨左右

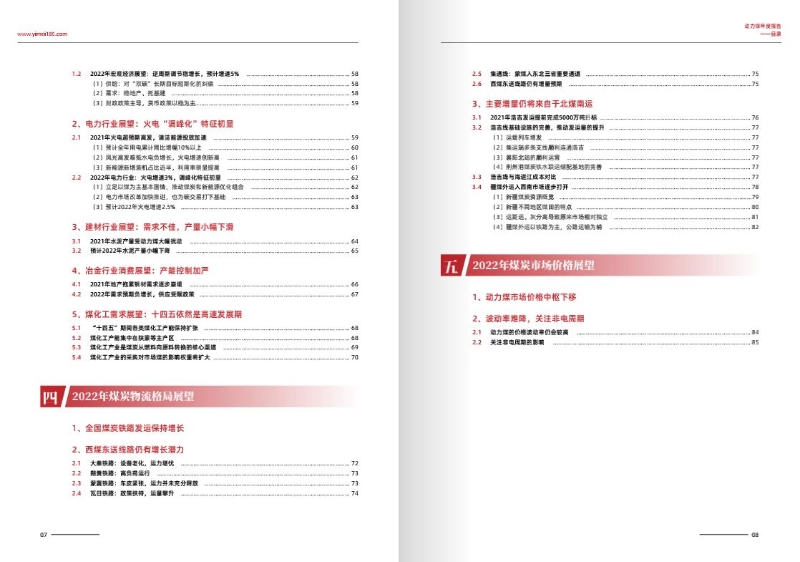

三、2022年煤炭需求展望

1、2022年宏观经济展望:稳字当头

1.1,2021年宏观经济压力逐步显现

(1)全球放水叠加疫苗接种率提高,经济恢复增长

(2)中国经济下行压力逐步显现

1.2,2022年宏观经济展望:逆周期调节稳增长,预计增速5%

(1)供给:对“双碳”长期目标短期化的纠偏

(2)需求:稳地产、托基建

(3)财政政策主导,货币政策以稳为主

2、电力行业展望:火电“调峰化”特征初显

2.1,2021年火电超预期高发,清洁能源投放加速

(1)预计全年用电累计同比增幅10%以上

(2)风光高发难抵水电负增长,火电增速创新高

(3)新能源新增装机占比近半,利用率明显提高

2.2,2022年电力行业:火电增速3%,调峰化特征初显

(1)立足以煤为主基本国情,推动煤炭和新能源优化组合

(2)电力市场改革加快推进,也为碳交易打下基础

(3)预计2022年火电增速2.5%

3,建材行业展望:需求不佳,产量小幅下滑

3.1,2021年水泥产量受动力煤大幅扰动

3.2,预计2022年水泥产量小幅下降

4,冶金行业消费展望:产能控制加严

4.1,2021年地产拖累钢材需求逐步崩塌

4.2,2022年需求预期负增长,供应受限政策

5、煤化工需求展望:十四五依然是高速发展期

5.1,“十四五”期间各类煤化工产能保持扩张

5.2,煤化工产能集中在陕蒙等主产区

5.3,煤化工产业是煤炭从燃料向原料转换的核心渠道

5.4,煤化工产业的采购对市场煤的影响权重将扩大

四、2022年煤炭物流格局展望

1、全国煤炭铁路发运保持增长

2、西煤东送线路仍有增长潜力

2.1,大秦铁路:设备老化,运力堪忧

2.2,朔黄铁路:高负荷运行

2.3,蒙冀铁路:车皮紧张,运力并未充分释放

2.4,瓦日铁路:政策扶持,运量攀升

2.5,集通线:蒙煤入东北三省重要通道

2.6,西煤东送线路仍有增量预期

3、主要增量仍将来自于北煤南运

3.1,2021年浩吉发运提前完成5000万吨目标

3.2,浩吉线基础设施的完善,推动发运量的提升

(1)运载列车增发

(2)集运端多条支线顺利连通浩吉

(3)襄阳北站的顺利运营

(4)荆州港煤炭铁水联运储配基地的完善

3.3,浩吉线与海进江成本对比

3.4,疆煤外运入西南市场逐步打开

(1)新疆煤炭资源概览

(2)新疆不同地区煤田的特点

(3)运距远、灰分高导致原来市场相对独立

(4)疆煤外运以铁路为主,公路运输为辅

五、2022年煤炭市场价格展望

1、动力煤市场价格中枢下移

2、波动率难降,关注非电周期

2.1,动力煤的价格波动率仍会较高

2.2,关注非电周期的影响

来源:中华网

责任编辑:侯哲

相关文章

“双碳”纠偏后的价值回归—易煤网2022年动力煤年度展望报告发布

社会综合2022-01-19 16:21:50

热门评论

-

鲁山“丑且贵”的雕塑为何一路绿灯?

回答:牛郎织女雕塑到底花费多少钱,真的需要700多万吗?工程招标过程是否规范,网友质疑的未招标就开工、... -

读懂中国经济须扔掉“灰色滤镜”

新华社北京8月31日电 题:读懂中国经济须扔掉“灰色滤镜” 新华社记者樊宇 -

唱衰中国,只会在事实面前反复碰壁

新华社北京8月11日电 题:唱衰中国,只会在事实面前反复碰壁 新华社记者许苏培 樊宇 美国总统拜登当地时间1... -

遏制打压阻挡不了中国发展的步伐

联合国贸易和发展会议发布的报告显示,2022年中国吸引的外国直接投资达到创纪录的1891亿美元。今年在全球外... -

做抗洪救灾重建家园的主人

新华社北京8月9日电 题:做抗洪救灾重建家园的主人 新华社记者王立彬 当前,京津冀黑吉等省市广大干部群众...

京公网安备 11010502045281号

京公网安备 11010502045281号